招行行长 回应市场关切

“我持有招行股票已经五年多了,成本价在30元左右,这次专程来了解招行今年的经营规划。”一名来自广州的个人股东告诉上海证券报记者。

6月25日,招商银行举办2024年度股东大会。作为市场上最受关注的上市银行,招行股东大会吸引了众多机构投资者和个人股东参与。据统计,今天现场及委托出席会议的股东及股东代表共计119人。在会上,招行行长王良携一众管理层出席大会,就金融投资策略的变化、净息差收窄、风险防范等投资者关心的问题给予了回应。

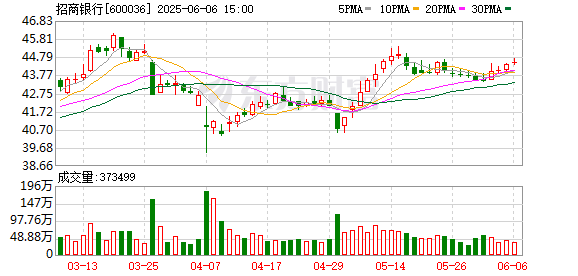

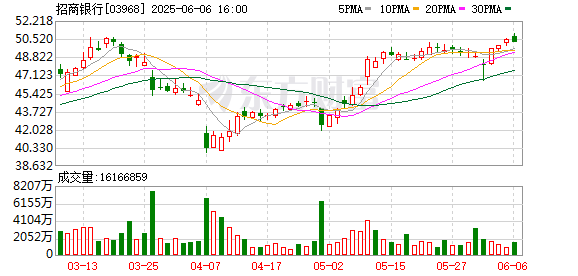

在当前经济环境下,招行经营也承压,首季营收净利双降。截至2025年一季度末,招行(集团口径,下同)实现营收837.51亿元,同比下降3.09%;实现归母净利润372.86亿元,同比下降2.08%。

截至6月25日收盘,招行A股股价报收47.50元/股。

金融投资策略转型将是长期趋势

多名投资者在股东会上提出,招行金融投资策略较之前有所调整,背后原因是什么?

对此,王良回应,这既是招行在资产配置上的主动作为,也是随着融资需求、客观形势变化而调整的结果。

招行2024年年报显示,该行债券投资和非货币基金投资公允价值增加。报告期内,该行贷款和垫款信用减值损失436.08亿元,同比减少30.27亿元,金融投资信用减值损失24亿元,同比减少21.82亿元。年报解释,主要是该行持续优化资产结构和客户结构,贷款和投资类资产质量保持相对稳定。

王良说,近年来,由于贷款利率下行风险上升,招行主动加大了国债、地方债等债券类资产的配置,这类投资具有免税、低资本消耗和风险小的优势。随着经济结构转型,传统信贷需求大幅下降,制造业等新兴领域尚无法完全承接银行业贷款需求,促使银行被动转向债券投资。

“经济结构转型,房地产贷款需求下降,融资结构发生了很多变化,其他行业没法容纳这么多贷款需求。因此资产结构的调整,既有主动作为,也是顺应时势变化。”王良说。

王良还强调,这种资产结构的调整将是长期趋势,但会保持合理配置,既确保贷款业务的稳定收益,又通过债券投资获得低风险回报和流动性管理优势。

当天会上,王良还提到,招行将持续坚持区域发展战略。招行自2022年起重点布局长三角、珠三角、成渝经济带等经济增长强劲区域。三年来,通过加强这些区域分行的资源配置(包括人力、资本和信贷),招行的客户规模、存贷款业务均实现快速增长。

王良表示,未来招行将继续深化在核心城市和重点区域的发展布局,以支撑业务可持续发展。整体来看,招行在资产结构和区域布局上的调整,既是对市场变化的积极应对,也是实现高质量发展的长期战略选择。

净息差短期内难回2%以上

报告显示,招行的净息差水平从去年的1.98%进一步下降至今年一季度的1.91%,虽然仍保持行业领先地位,但已跌破2%。金融监管总局数据显示,今年一季度,我国商业银行净息差的平均水平为1.43%,较去年四季度末下降了9个基点,同时不良贷款率上升至1.51%,净息差水平已低于不良贷款率水平。

王良表示,这一趋势反映了当前银行业普遍面临的经营压力:一方面,监管部门希望维持1.8%的合理净息差水平以保证银行可持续发展;另一方面,实际行业平均净息差甚至低于平均不良贷款率,形成了“倒挂”现象。

王良说,银行的净利差水平需覆盖三种成本:信用成本、运营成本和资本成本。若不良率和净息差水平“倒挂”,则意味着覆盖这三大成本可能面临困难,银行盈利和可持续发展将受到挑战。

面对这一挑战,招行采取了多种应对策略。王良表示,首先,在业务结构方面,招行将继续发挥负债端成本优势,通过优化存款结构控制资金成本。其次,在战略转型方面,招行将继续推进“四化”(国际化、综合化、特色化、数智化)转型,帮助其适应低利率环境,穿越行业周期。

招行管理层判断,在当前实体经济降融资成本诉求强烈、存款利率下行空间有限的背景下,净息差短期内难以回到2%以上。相较之下,美国银行业因利率快速提升净息差已达3%,而日本则长期处于低利率环境。招行将借鉴国际经验,在保持合理盈利能力的同时,持续服务实体经济高质量发展。

“时刻保持对风险的敬畏”

风险管理依然受到投资者普遍关注——招行是否建立了足够完善的内部管理制度来应对极端市场冲击?

“只有时刻保持对风险的敬畏,我们才能更好地管控风险。”通过分析全球银行业发展历程,王良表示,招行已深刻认识到风险管理是银行经营的核心要义。近年来,招行积极落实新资本协议要求,在不良率仅0.95%的优质资产基础上,建立了“堡垒式”风险合规管理体系。

王良表示,这一体系包含三个关键支柱:首先是文化层面,树立审慎稳健的风险管理理念;其次是制度层面,保持411.98%的高拨备覆盖率和19.05%的资本充足率;最后是执行层面,通过独立的风险管理机制确保制度落地。

面对当前复杂的经济环境,招行管理层表示,招行能够有效应对经济下行、行业风险暴露等多重挑战。近年来,招行在资本市场波动中保持了稳健表现,上市23年来,累计现金分红达募集资金的5倍,为投资者创造了年化超15%的复合回报。这种持续创造价值的能力,正是建立在严格风险管理的基础之上。

王良坦言:“我对招行的风险管理能力放心,但打造‘堡垒式’的风险服务体系并非一日之功。招行将继续坚持‘稳健审慎、守法合规’的经营理念。不仅要优化风险管理体系,动态适应市场变化,还要通过高管以身作则,以上率下。”

(文章来源:上海证券报)

- “年货市集+民俗体验”沉浸式感受中国年味 “年经济”点亮节前消费新图景

- 2026中国自动化与人工智能科普大会在北京举行

- “10后”在长春跨界初尝大众冰雪 奥运老将冀新星争冠

- 宁夏港资企业促进会会员大会暨第二届换届大会在银川举办

- 两款新产品上市,中国人寿分红险矩阵再添“鑫”动力

- 从瑞金海南医院的实践看自贸港医疗创新“加速度”

- 江西省人大代表傅信平:让群众感受到公平正义就在身边

- 北京航空航天大学原校长李未逝世 享年82岁

- 1月26日人民币对美元中间价报6.9843元 上调86个基点,1月26日人民币对美元中间价报6.9843元 上调86个基点

- 行业费率改革持续深化 基金公司密集宣布降费,行业费率改革持续深化 基金公司密集宣布降费

- 现货黄金强势站上4950美元,机构:上涨逻辑依然坚实,现货黄金强势站上4950美元,机构:上涨逻辑依然坚实

- 商务部就中芬经贸合作情况答记者问,商务部就中芬经贸合作情况答记者问

- 五家企业分享“获得感”:“海南自贸港为我们提供了广阔舞台”,五家企业分享“获得感”:“海南自贸港为我们提供了广阔舞台”

- 现货黄金首破4840美元!国内金饰克价逼近1500元,现货黄金首破4840美元!国内金饰克价逼近1500元

- 中方:欢迎包括美企在内的各国企业抓住中国高质量发展的“机遇清单”,中方:欢迎包括美企在内的各国企业抓住中国高质量发展的“机遇清单”

- 海南自贸港封关首月:政策落地见效 开放红利惠企,海南自贸港封关首月:政策落地见效 开放红利惠企